Loi Pacte et épargne retraite

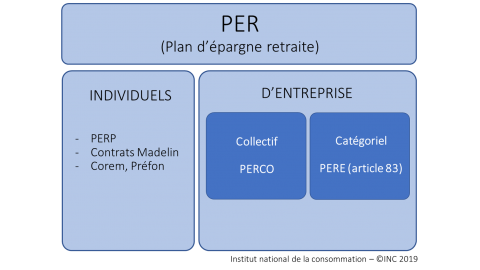

PERP, Madelin, article 83, PERCO … l’offre en épargne retraite en France est multiple et complexe !

En regroupant ces produits dans un nouveau PER (Plan Epargne Retraite), la loi Pacte du 22 mai 2019 (loi relative à la croissance et à la transformation des entreprises) vise à simplifier cette offre en harmonisant le cadre juridique et fiscal des différents produits. Les autorités publiques cherchent à rendre plus attractif un placement à long terme qui peine à trouver ses marques et à diriger l’épargne vers le financement des entreprises.

Les décrets et ordonnances sur l’épargne retraite, publiésen juillet et août 2019, permettent de préciser le fonctionnement de ce nouveau produit.

1 - Création du PER (Plan Epargne Retraite)

2 - Transfert entre produits

3 - Modalités de sortie

4 - Fiscalité

5 - Gestion pilotée

6 - Calendrier

7 - Lexique

8 - Pour en savoir plus

1 - Création du PER (Plan Epargne Retraite)

Le nouveau plan d’épargne retraite (créé par l’article 71 de la loi Pacte) est une enveloppe qui comprend deux sous-ensembles : les produits d’épargne individuels souscrits directement par l’épargnant et les produits souscrits au sein de l’entreprise, soit collectifs et ouverts à tous les salariés (PERCO), soit réservés à certaines catégories de salariés (article 83).

Ainsi, le PER reste scindé en plusieurs compartiments selon l’origine des fonds. Dans les prochains mois, ces différents compartiments devraient voir leur appellation évoluer. Par exemple, le Perco pourrait devenir le Perec (Plan d’épargne retraite d’entreprise collectif), le Percol, le Pereco ou tout simplement, le nouveau Perco. Le PER individuel deviendra PERI ou PERin.

2 - Transfert entre produits

La loi Pacte permet le transfert de l’épargne des produits entre eux au sein du PER mais dans le même établissement. La première version de la loi permettait le transfert vers un autre produit mais également vers un autre établissement. Cette mesure a été très discutée et le transfert a été limité.

Cette portabilité est possible pour les anciens mais aussi pour les nouveaux produits souscrits. La transférabilité permet aux épargnant d’adapter leur produit d’épargne retraite à leur situation professionnelle. Par exemple, une personne qui quitte son entreprise pour s’installer à son compte pourra transférer l’encours de son ancien Perco vers un PER individuel.

Seule restriction au transfert : un PERE (ou article 83) ne pourra être transférer que lorsque son titulaire n’est plus tenu d’y adhérer (il a quitté son entreprise ou il ne fait plus partie de la catégorie de salariés à qui le plan est dédié par exemple).

Par ailleurs, les contrats d’assurance-vie sont également transférables vers le plan épargne retraite. Cette action est même favorisée (article 72) : jusqu’au 1er janvier 2023, tout transfert d’un contrat d’assurance-vie de plus de 8 ans vers le PER verra son abattement fiscal sur les plus-values doublé (pour atteindre 9 200 € pour une personne seule et 18 400 € pour les couples). Le transfert doit avoir lieu 5 ans avant le départ à la retraite.

Ces transferts d’épargne d’un produit vers un autre pourront être facturés au maximum 1 % de la somme transférée. Au-delà de 5 ans après le premier versement sur le PER, aucun frais de transfert ne pourra être facturé.

3 - Modalités de sortie

L’un des causes les plus importantes de la frilosité des épargnants envers l’épargne retraite est la sortie en rente viagère imposée sur certains produits. Le fait de ne plus pouvoir disposer de son capital a détourné les épargnants de ces placements même s’il existe des cas de déblocage anticipé (en cas d’achat de la résidence principale ou d’invalidité par exemple).

La loi Pacte permet le choix entre une sortie en rente ou une sortie en capital partiellement ou totalement (ou les deux à la fois) sur tous les produits. Une seule exception : l’ancien PERE (ou article 83), où les versements effectués par l’employeur sont obligatoires, ne permet qu’une sortie en rente.

La loi Pacte généralise la possibilité de sortir du PER de façon anticipée en cas d’achat de la résidence principale, quel que soit le compartiment du PER. La loi crée ainsi une homogénéisation des conditions de sorties et des règles communes à tous les produits.

4 - Fiscalité

La fiscalité des versements volontaires sur le PER, quel que soit le compartiment, est alignée sur celle du Perp ou du Madelin : les versements peuvent être déduits du revenu imposable. En 2019, cette déduction est plafonnée à 10 % des revenus professionnels de 2018 (nets de cotisations sociale et de frais professionnels) avec une déduction maximale de 31 786 €, ou à 3 973 € si ce montant est plus élevé.

Les versements réalisés par l’employeur, intéressement, participation ou abondement, ne seront pas déductibles des revenus mais resteront exonérées d’impôts à l’entrée.

La fiscalité à la sortie dépend du choix entre rente viagère et capital :

- en cas de sortie en rente, le barème habituel des rentes viagères s’applique,

- en cas de sortie en capital, la fiscalité diffère selon les versements. Les versements réalisés par l’employeur sont exonérés d’impôts sur le revenu. En revanche, les versements volontaires sont soumis à l’impôt sur le revenu : au barème progressif pour le montant des versements, au prélèvement forfaitaire unique pour les plus-values. Quel que soit le mode de versement, ils ne sont soumis qu’aux prélèvements sociaux,

- en cas de déblocage anticipé, seul le motif de l’acquisition de la résidence principale implique le paiement de l’impôt sur le revenu. Les autres motifs liés à un accident de la vie (invalidité, décès du conjoint, surendettement …) exonèrent de l’IR.

5 - Gestion pilotée

Le nouveau PER propose par défaut la gestion pilotée. Ce mode de gestion suppose une délégation totale des décisions d’investissement au gestionnaire du contrat. Le souscripteur du produit indique au gestionnaire son profil (en général défensif, équilibré, dynamique et agressif) en fonction du risque qu’il est prêt à supporter. Pour ce faire, il doit remplir un questionnaire. C’est ensuite le gestionnaire du fonds qui décide de l’allocation des actifs et des arbitrages à effectuer en fonction du profil du client et des évolutions des marchés.

Ce type de gestion permet un investissement à long terme plus diversifiée et qui prend en compte l’âge prévisionnel du départ à la retraite (gestion à horizon). Plus l’âge de la retraite se rapproche, plus l’épargne est orientée vers des placements sécurisés.

6 - Calendrier

Le décret du 30 juillet 2019 fixe l’entrée en vigueur du nouveau PER au 1er octobre 2019.

Les anciens produits couverts par le PER ne seront plus commercialisés au 1er octobre 2020.

Les anciens PERCO, Madelin et autres produits déjà souscrits perdureront et continueront à pouvoir être alimentés. Les détenteurs de ces produits pourront transférer leur épargne vers un PER s’ils le souhaitent.

7 - Lexique

PERCO (Plan d’épargne pour la retraite collectif) : système d’épargne qui permet de se constituer avec l’aide de son entreprise une retraite par rente, complémentaire aux régimes classiques de retraite. Ce plan bénéficie d’une fiscalité favorable et les sommes sont bloquées jusqu’au départ à la retraite (sauf cas de déblocage anticipé).

PERP (Plan d’épargne retraite populaire) : plan d’épargne individuel qui permet, au moment du départ à la retraite, une sortie en capital ou en rente viagère. L’épargne est bloquée jusqu’au moment du départ à la retraite (sauf cas de déblocage anticipé). Les versements sur le PERP sont déductibles des revenus imposables.

Madelin : plan d’épargne retraite ouvert aux travailleurs non-salariés non agricoles (indépendants), qui leur permet de se constituer un complément de retraite par capitalisation. Les cotisations sur le contrat sont déductibles des revenus professionnels imposables. Le capital est immobilisé jusqu’au moment du départ à la retraite (sauf cas de déblocage anticipé).

Article 83 (ou PERE - Plan d’épargne retraite entreprise) : ce produit, dit « catégoriel », est proposé dans le cadre d’une entreprise à certaines catégories de salariés (en général des cadres et dirigeants). Il est alimenté par des cotisations obligatoires versées par l’entreprise, des versements volontaires (ou obligatoires selon le PERE) du salarié et éventuellement des versements issus du compte épargne temps.

8 - Pour en savoir plus

Retrouvez les mini-fiches réalisées en partenariat avec l'Autorité des marchés financiers (AMF) :

> Epargner en vue de la retraite

> Epargner dans un Plan Epargne Populaire (PERP)

> Compléter ses revenus à la retraite

Stéphanie Truquin,

Economiste à l'Institut national de la consommation (INC)