Tout savoir sur l'épargne et l'investissement responsable

Fiche pratique J 358

L’Institut national de la consommation vous dit tout sur la finance responsable.

1 - Qu'est-ce que la finance responsable ? De quoi parle-t-on ?

2 - Des labels pour vous y retrouver

3 - Comment souscrire à des placements responsables

4 - Les fonds labellisés sont-ils aussi rentables que les fonds classiques ?

1 - QU’EST-CE QUE LA FINANCE RESPONSABLE ? DE QUOI PARLE-T-ON ?

L’investissement responsable répond à plusieurs enjeux tels que l’atténuation du changement climatique, la lutte contre les inégalités ou le respect des normes sur les conditions de travail.

Investir de façon responsable permet de donner du sens à son épargne en intégrant des critères extra-financiers dans la stratégie de gestion de son épargne. Cette stratégie n’empêche pas la recherche de performance financière.

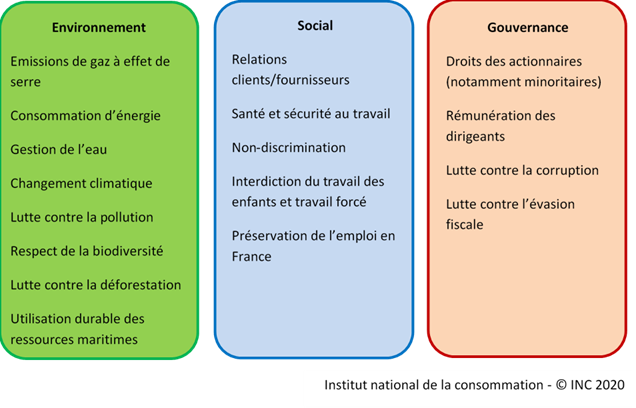

Des critères de sélection dépassant les critères financiers

Dans le cas de placements classiques, les choix des épargnants reposent principalement sur des critères financiers : la distribution de dividendes, l’évolution du chiffre d’affaires ou des bénéfices, le taux d’endettement … Mais en plus de ces critères financiers classiques, l’épargnant peut choisir d’intégrer dans sa stratégie de placement des critères dits "extra-financiers". On parle également de critères "ESG" pour Environnement, Social et Gouvernance. Il s’agit par exemple de la préservation de l’environnement, de l’égalité d’accès à l’emploi, de la lutte contre le gaspillage de l’eau ou encore de la prise en compte des actionnaires minoritaires.

Exemples de critères retenus par une gestion ESG :

Les critères ESG se rapprochent de la définition du "développement durable" basé sur l’articulation de ses 3 piliers : l’économique, l’écologique et le social.

Une sélection de placements

Les gestionnaires de fonds sélectionnent les titres dans lesquels ils vont investir selon le comportement des sociétés qui émettent ces titres en matière de développement durable selon différentes approches.

Certains fonds s’interdisent d’investir dans des secteurs d’activités jugés risqués en matière environnementale ou sociale. Les sociétés de gestion vont exclure de leur portefeuille des secteurs tels que les jeux, l’armement, le tabac, ou les combustibles fossiles ou nucléaires. Elles peuvent aussi éliminer les entreprises dont le siège social est installé dans des paradis fiscaux.

D’autres fonds n’excluent aucun secteur, mais sélectionnent les entreprises qui sont les plus respectueuses des critères extra-financiers de leur secteur d’activités. C’est un mode de sélection que l’on appelle le « best in class ». Ce mode de sélection explique que certaines entreprises ou certains secteurs se retrouvent dans des fonds qualifiés de responsables alors que le grand public les considère comme non « responsables ».

D’autres encore vont privilégier certains secteurs comme les énergies renouvelables ou l’eau. On les appelle les fonds thématiques.

Chaque société de gestion définit les critères extra-financiers qu’elle intègre dans sa grille d’analyse. Ces critères peuvent varier d’une classe d’actif à l’autre ou d’un secteur à l’autre.

Différentes formes d’épargne responsable

L’investissement socialement responsable (ISR) intègre dans sa gestion financière des objectifs de développement durable. Les fonds ISR sont des placements qui prennent en compte, en plus des critères financiers, des critères extra-financiers ESG (Environnementaux, Sociaux, et de Gouvernance) dans le choix d’investissement.

Ces fonds peuvent être investis dans différents titres financiers. On peut par exemple avoir des fonds d’actions ou d’obligations, des fonds diversifiés ou monétaires, etc. Ils peuvent être logés dans un contrat d’assurance vie ou dans un PEA, par exemple.

La finance solidaire investit dans des activités démontrant une utilité effective en matière de lutte contre l’exclusion, de cohésion sociale ou de développement durable. Il s’agit souvent d’associations ou de petites entreprises de proximité non cotées qui agissent par exemple dans la lutte contre le décrochage scolaire ou pour l’insertion ou encore dans le financement d’une coopérative agricole. L’impact social et économique est souvent direct, local et facilement quantifiable.

Elle propose deux formes de placements :

- des placements dits de partage, où au moins 25 % des revenus sont reversés sous forme de dons à une association du choix de l’épargnant. Ces placements peuvent être un livret d’épargne, des fonds communs de placement ou une assurance vie. A noter que ces dons bénéficient de la fiscalité habituelle des dons aux associations c’est-à-dire d’une réduction d’impôt sur le revenu de 66 % (75 % pour les dons versés à une association répondant aux besoins des plus démunis : soins, hébergements, aide alimentaire),

- des placements d’investissement solidaire, où l’épargne est en tout ou partie investie dans des entreprises ou des associations à forte utilité sociale ou environnementale. Cet investissement solidaire peut prendre deux formes :

- soit en souscrivant directement à leur capital,

- soit via des fonds solidaires dont une partie finance des entreprises ou projets solidaires, et l’autre partie est investie sur des placements financiers classiques, en général gérés selon les critères de l’ISR.

> Voir la fiche "Investir dans l'épargne solidaire" réalisée en partenariat avec l'Autorité des Marchés Financiers (AMF)

En souscrivant à des produits d’épargne solidaire, vous consentez à une rémunération moins élevée que si vous aviez placé votre argent sur des supports d’épargne classiques. Ainsi, vous liez votre épargne à une démarche de solidarité.

2 - DES LABELS POUR VOUS Y RETROUVER

Il existe des milliers de fonds dont un certain nombre avec des allégations environnementales qui peuvent faire craindre du greenwashing (écoblanchiment ou verdissage). En France, il existe plusieurs labels qui vous permettent d’identifier les placements responsables selon vos souhaits de placement.

Ces labels garantissent le respect d’un cahier des charges transparent par des organismes certificateurs indépendants (sans relation avec les gestionnaires de fonds). Notez qu’ils ne garantissent pas leur performance financière. Voici les principaux labels français existants.

Il garantit le respect des critères ESG au travers d’un référentiel construit autour de six piliers :

- Pilier I : objectifs recherchés par le fonds au travers de la prise en compte des critères ESG pour les émetteurs,

- Pilier II : méthodologie d’analyse et de notation des émetteurs mise en œuvre par la société de gestion du portefeuille,

- Pilier III : prise en compte des critères ESG dans la construction et la vie du portefeuille,

- Pilier IV : politique d’engagement ESG (dialogue et vote) avec les émetteurs ou vis-à-vis des parties prenantes clés,

- Pilier V : Transparence renforcée,

- Pilier VI : mise en évidence du suivi des performances ESG du portefeuille de fonds.

Chaque pilier est composé de différents critères mesurables et les fonds doivent apporter toutes les informations qui permettent de vérifier leurs allégations. Le référentiel complet est disponible sur le site Internet de la Direction générale du Trésor.

Les critères de sélection des fonds sont basés sur une approche « Best in class ». Ainsi, il est possible de trouver des titres de l’industrie pétrolière ou chimique par exemple dans le portefeuille du fonds, mais les titres retenus seront émis par les sociétés les plus actives de leur secteur sur les critères ESG.

A la fin d’octobre 2020, 514 fonds étaient labellisés ISR pour une valeur de 204 milliards d’euros. La liste de ces fonds est disponible sur le site lelabelisr.fr.

Greenfin (anciennement TEEC Transition économique et écologique pour le climat) : créé par le ministère de la Transition écologique et solidaire en 2015 au moment de la COP 21, ce label identifie des fonds « verts » aux pratiques durables et transparentes vis-à-vis de l’environnement. Il est destiné à participer au financement de la transition écologique. Il est également attribué par des organismes de labellisation indépendants eux-mêmes certifiés.

Ce label à un fonctionnement similaire à celui du label ISR en insistant particulièrement sur la transparence de la gestion financière et sur les mesures d’impact environnemental. Il est cependant plus contraignant que le label ISR avec un périmètre d’investissement plus restreint. Plus de 75 % du portefeuille du fonds doit être composé d’obligation verte ou de titres d’activités vertes, définies de façon précise dans un référentiel.

Huit catégories d’activités sont éligibles au financement du fonds labellisé Greenfin car ils entrent dans le champ de la transition énergétique ou de la lutte contre le changement climatique. Il s’agit des secteurs de l’énergie, du bâtiment, de la gestion des déchets et du contrôle de la pollution, de l’industrie, des transports propres, des technologies de l’information et de la communication, de l’agriculture et de la forêt et de l’adaptation au changement climatique. Contrairement au label ISR, il exclut certaines activités telles que l’exploitation de combustibles fossiles ou le nucléaire.

Ce label est attribué par un comité d’experts indépendants issus des secteurs associatif, financier, syndical, universitaire et du monde des médias. Ce comité contrôle tous les ans les fonds déjà labellisés pour s’assurer qu’ils remplissent toujours les conditions d’attribution du label.

Autres labels

Le CIES (Comité Intersyndical de l’Epargne Salariale) a développé un label spécifique à l’épargne salariale. Il promeut l’ISR et s’assure que la gestion des fonds qu’il labellise est réalisée dans l’intérêt des salariés.

Il existe également des labels internationaux tels que le UNPRI (Principes pour l’Investissement Responsable des Nations Unies) créé en 2006 par l’ONU. La Commission européenne est en discussion pour créer un écolabel au niveau européen sur les produits financiers.

> Retrouvez la vidéo Info placements ! La minute utile de votre épargne de l'Autorité des Marchés Financiers, "Que signifient les labels des placements responsables ?"

3 - COMMENT SOUSCRIRE A DES PLACEMENTS RESPONSABLES ?

Où trouver des placements responsables ?

De nombreuses banques, et notamment les banques mutualistes, proposent à leurs clients des livrets d’épargne bancaires solidaires ou responsables. Une partie des gains réalisés sur le livret est alors reversée à une association partenaire de la banque. La banque propose souvent plusieurs associations au choix de son client.

Le moyen le plus répandu d’investir dans la finance responsable est de placer dans des fonds spécialisés, éventuellement détenteurs des labels évoqués plus haut. Quasiment toutes les banques, les assureurs, les courtiers … proposent aujourd’hui ce type de fonds, disponibles en direct sur un compte titres ou pour les PEA, les assurances-vie, les Plans d’épargne retraite (PER) ou encore l’épargne salariale (PEE Plan d’épargne entreprise ou PERCO plan d’épargne de retraite collective).

La loi Pacte du 22 mai 2019 renforce l’offre de fonds labellisés proposée dans les contrats d’assurance-vie. Depuis le 1er janvier 2020, tous les contrats renferment au moins un fonds labellisé (ISR, Greenfin ou Finansol). A partir de 2022, tous les contrats devront proposer simultanément les trois labels, avec un fonds ISR, un fonds Finansol et un fonds Greenfin.

> Pour en savoir plus sur la loi Pacte, consultez notre dossier "Loi Pacte : du nouveau pour votre épargne".

Peut-on investir dans un fonds labellisé "les yeux fermés" ?

L’investissement dans un placement responsable requiert les mêmes réflexes que pour tout autre placement :

- informez-vous sur la nature des investissements,

- vérifiez si leur stratégie est conforme à vos attentes et vos valeurs,

- appréciez le niveau de risque avant de vous engager. Les fonds responsables, même labellisés, n’ont pas de garantie de capital.

Il faut également s’informer sur les frais.

> Pour en savoir plus, voir la fiche INC "Comprendre le vrai rendement d'un placement" réalisée en partenariat avec l'AMF

Les fonds labellisés montrent un fort développement et aujourd’hui de nombreux conseillers financiers en proposent. Ils ont les mêmes obligations sur ces placements que sur tous les autres notamment en matière d’information.

N’hésitez pas à demander tous les documents qui vous permettent d’obtenir les informations pour faire un choix de façon éclairée. Par exemple sur les fonds de placement, le DICI (Document d’informations clés pour l’investisseur) permet d’avoir des informations sur les risques, la stratégie de gestion ou encore les frais.

> Pour en savoir plus, voir la fiche INC "Investir dans un fonds ou une Sicav" en partenariat avec l'AMF

4 - LES FONDS LABELLISES SONT-ILS AUSSI RENTABLES QUE LES FONDS CLASSIQUES ?

Il est difficile de comparer les performances de l’ensemble des produits labellisés avec les produits classiques. Cependant, plusieurs études affirment que la prise en compte de critères extra-financiers n’altère pas les performances financières des placements.

Par exemple, selon la Banque de France, mis à part les placements solidaires, les fonds labellisés obtiennent un niveau de performance financière comparable à celui des fonds classiques. Des études récentes de sociétés de gestion proposant des fonds ISR comparent les performances des fonds ISR par rapport aux fonds classiques. On peut citer en exemple la comparaison de l’indice ISR de l’Ecofi avec l’indice Eurostoxx 50 ou encore une étude de Black Rock qui montre que 88 % de 32 fonds "représentatifs des marchés mondiaux" avaient sur-performé leur indice parent sur les quatre premiers mois de l’année.

Concernant la période de krach financier du premier trimestre 2020 due au Covid-19, une étude de Morningstar compare 26 indices ESG avec leurs équivalents traditionnels les plus proches. Sur la période étudiée, 24 d’entre sur-performent les indices classiques.

Il semble donc que la prise en compte de critères extra-financiers n’impacte pas de façon négative la performance des placements responsables.

5 - POUR EN SAVOIR PLUS

Vidéo Consomag Placements responsables : comment donner du sens à son épargne ? avec l'Autorité des Marchés Financiers

Retrouvez les conseils de l'INC et de l'AMF. Participez au MOOC Comment gérer efficacement sont épargne et ses placements (inscription jusqu'au 16 novembre 2020)

Stéphanie Truquin,

Economiste à l'Institut national de la consommation (INC)